ジンジャー経費にて電子帳簿保存法の対応についてご案内します。

本ページを読む前に

ジンジャーとしての法解釈や対応範囲にもとづいて電子帳簿保存の対応についてご案内します。

詳細の要件は下記をご確認ください。

電子帳簿保存法について

電子帳簿保存法とは、経理部門が扱う会計帳簿や領収書・請求書などを紙ではなく電子的に保存するためのルールを規定した法律です。

電子帳簿保存法で認められている保存方法は、大きく分けて2つあります。

1. 電磁的記録による保存(電子データ保存)

2. スキャナによる保存(スキャナ保存)

下記にて、電子帳簿保存法で電子保存ができる書類である「国税関係帳簿書類」について説明します。

【国税関係帳簿書類とは】

「国税関係帳簿」および「国税関係書類」の総称です。

法人税法、消費税法などの国税に関する法律において、保存義務者が納税地にて備付けおよび保存が必要です。

上記の「国税関係帳簿書類」の情報を電子保存する際は以下の要件を満たす必要があります。

【電子帳簿保存法の要件について】

| 要件 | 詳細 | |

| 真実性の確保 | 訂正・削除履歴の確保 (帳簿のみ) |

完全性と同様データの訂正や削除、追加などの事実が確認できる必要があります。 |

| 総合関連性の確保 (帳簿のみ) |

ほかの国税関係帳簿書類と相互に関連する項目を持ち、互いに確認できる必要があります。 | |

| 関係書類等の備付 | データの作成にあたり社内で決められた適切な規程に基づいて入力・保存ができている必要があります。 | |

| 可視性の確保 | 見読可能性の確保 | ディスプレイの画面や書面として、整然とした形式・明瞭な状態で速やかに出力できる必要があります。 |

| 検索機能の確保 | 日付や金額などの記録を速やかに検索できる必要があります。 | |

また、国税関係書類をスキャナで読み取って電子保存する場合、上記の電子帳簿保存法の要件とあわせて、スキャナ保存の要件のいずれかを満たす必要があります。

※「国税関係帳簿」はスキャナ保存の対象外です。

【国税関係書類のスキャナ保存要件について】

| 入力期間 | 想定される入力者 | 主な利用機器 | |

|---|---|---|---|

| 早期入力方式 | 受領後おおむね7営業日以内 | 受領者本人以外 | スキャナ (スマートフォン/デジカメも可) |

| 業務処理サイクル方式 | 最長2カ月とおおむね7日以内 | 受領者本人以外 | スキャナ (スマートフォン/デジカメも可) |

| 受領者本人が電子化する 場合の特例方式 (特に速やかに) |

受領日の翌日から起算して 3日以内 |

領収書受領者本人が実施 | スマートフォン/デジカメ (スキャナ) |

(イメージ図)

ポン

原本破棄について

令和3年税制改正により『第三者の定期検査後に破棄可能』という内容が改正されました。

それに伴い、令和4年1月1日以後は、「スキャナで読み取った後、同等の確認をおこなった後」であれば、即時に破棄できます。

※早期入力方式、業務処理サイクル方式のみ適用されます。

※ただし、タイムスタンプ付与の期限を超えたもの、プリンタの出力サイズより大きい書類を読み取りしたものは除きます。

ジンジャーでの電子帳簿保存法の対応の詳細はこちら

タイムスタンプについて

タイムスタンプとは、電子データがある時刻に確実に存在していたことを

証明する電子的な時刻証明書でデータ改ざんされていないかを判別するものです。

ジンジャー経費では、総務大臣認定の「認定時刻認証業務」が提供する「認定タイムスタンプ」を使用し、タイムスタンプの付与ができます。

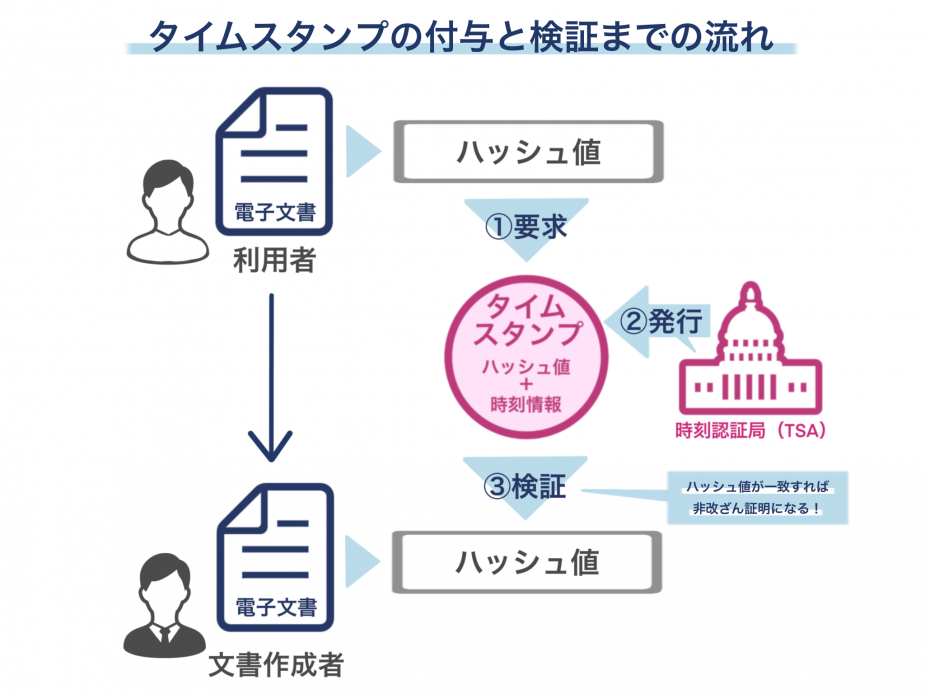

【タイムスタンプの仕組み】

タイムスタンプは「1. 要求」「2. 発行」「3. 検証」の3つのフローで構成されています。

1. 要求

認定された事業者にタイムスタンプの発行を依頼します。

2. 発行

保存したい電子データのハッシュ値をタイムスタンプ事業者に送信し、事業者側でハッシュ値と時刻情報を合成し、タイムスタンプトークンを発行します。

3. 検証

タイムスタンプトークンには、事業者側によって鍵がかけられています。

利用者が証明を求められた際は、認定事業者から鍵を受け取って、タイムスタンプトークンとハッシュ値とを照合します。

ジンジャー経費では選択したデータを一括で検証ができます。

ジンジャーでの対応について

・設定方法はこちら

・領収書/請求書作成から申請・承認までの流れについてはこちら

・タイムスタンプ機能での管理者操作についてこちら